نمایندگی رسمی سپیدار سیستم آسیا

سپید حساب ویرا (نماینده سپیدار)

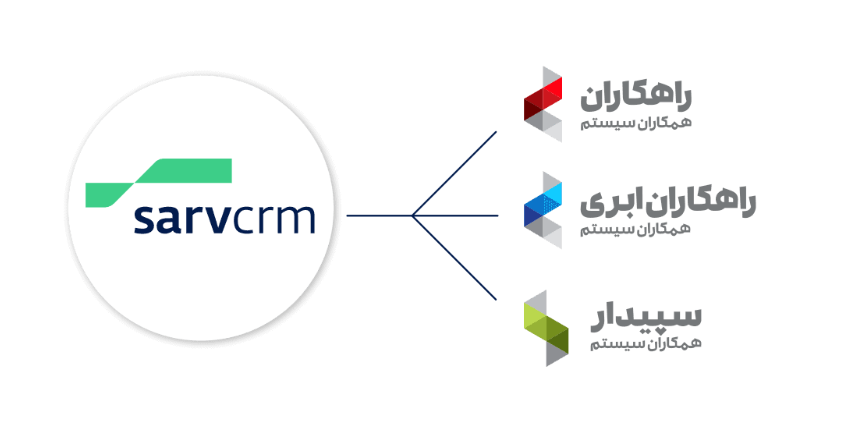

سپید حساب ویرا (نمایندگی رسمی سپیدار همکاران سیستم)، با مدیریت آقای بهنام مرادی “مدیر پشتیبانی و مدیر محصول اسبق مجموعه سپیدار همکاران سیستم ” از سال 1395 فعالیت خود را در حیطه بازارهای مالی، ارائه نرمافزار حسابداری، ارائه خدمات حسابرسی، آموزش تخصصی مباحث حسابداری و همچنین آموزش برنامه حسابداری سپیدار (مقدماتی تا پیشرفته)، آغاز نموده است. سپید حساب ویرا، از لحاظ فنی قدرتمندترین نمایندگی سپیدار در سطح کشور شناخته میشوند که با اضافهکردن امکانات و ابزارهای خاص در سیستم سپیدار، دشت و همکاران سیستم تحول بزرگی در کسبوکار مشتریان این نرمافزارها به وجود آورده است.

مشتری

۷۰۰۰+

۱۵۰+

نماینده در سراسر کشور

۱۵+

سال تجربه

۱۲

ماه پشتیبانی رایگان

سپیدار ، نرم افزار حسابداری شرکتی

دشت ، نرم افزار حسابداری فروشگاهی

دیگر محصولات سپید حساب ویرا (نماینده سپیدار)

شرکت مهندسی رستاک پویا

بسته پیمانکاری نرم افزار حسابداری سپیدار

شرکت دیزل موتور باختر

بسته بازرگانی نرم افزار حسابداری سپیدار

شرکت زیتون طلایی

بسته تولیدی نرم افزار حسابداری سپیدار

استارتاپ ترب

بسته خدماتی نرم افزار حسابداری سپیدار

شرکت امداد یدک

بسته سفارشگیری و پخش نرم افزار حسابداری سپیدار

طراحی وبسایت با سپید حساب ویرا

برای اینکه وبسایتی با طراحی شگفتانگیز داشته باشید و برای کاربران خود تجربه منحصربهفردی را ایجاد نمایید، پیشنهاد میکنیم از خدمات طراحی وبسایت سپید حساب ویرا بهرهمند گردید. از جمله خدمات ما در این حوزه میتوان به طراحی و توسعه وبسایت، طراحی رابط کاربری (UI) و پیادهسازی تجربه کاربری (UX)، بهینهسازی سایت (SEO)، ایجاد نرمافزارهای سفارشی و حفاظت از امنیت وبسایت شما اشاره نمود.

ما در سپید حساب ویرا از جدیدترین روشها و استانداردهای طراحی استفاده کرده و بادقت به جزئیات، وبسایتی را ایجاد میکنیم که باعث جذب مشتریان، افزایش بازدید و تقویت حضور آنلاین آنها در سایت میشود.

مدیریت سپید حساب ویرا (نماینده سپیدار)

بهنام مرادی، مدیرعامل مجموعه سپید حساب ویرا (نمایندگی رسمی سپیدار)، مدیر پشتیبانی و مدیر محصول اسبق مجموعه سپیدار همکاران سیستم، با تسلط جامع و کامل نسبت به محصولات سپیدار اقدام به ارائه این برنامه حسابداری قدرتمند نموده است.

همچنین دانش تخصصی و حرفهای ایشان در حیطه مسائل مالی و حسابداری در کتاب رایانه کار مالی سپیدار سیستم گردآوریشده است. لازم به ذکر است که جناب بهنام مرادی بهعنوان مدرس در انجمن حسابداران خبره و دانشگاه تهران نیز فعالیت داشتهاند.